来源:互联网2016-05-06 12:20:59

一、个人二手住宅房交易流程

办理不动产权证书

财税窗口审核须提交资料:

1、经房管交易中心备案的合同2 份

2、买入方身份证原件及复印件

3、卖出方家庭户口簿及复印件

4、原房屋所有权证复印件及契证原件

5、房屋买卖、赠与、继承、受遗赠、交换、出资入股等证明房屋所有权发生转移的材料(一般指房屋买卖协议)

特别说明:拆迁安置房还需提供房屋拆迁证明2份、拆迁协议、被拆迁房屋的权属证明、租赁证。

办理家庭唯一住房、家庭第二套住房需提供不动产登记局出具的《住房查询证明》、本人及家庭成员户口本,夫妻双方户口不在一起的需提供结婚证。

二、个人二手住宅房交易的税费政策

个人在二手住宅房交易类型分为房屋买卖、房屋继承、房屋赠与、分家析产、房屋拆迁安置等几种。其中卖出方涉及的税种有增值税、城市维护建设税、教育费附加、地方教育附加、个人所得税、土地增值税、印花税;买入方涉及的税种有契税、印花税。

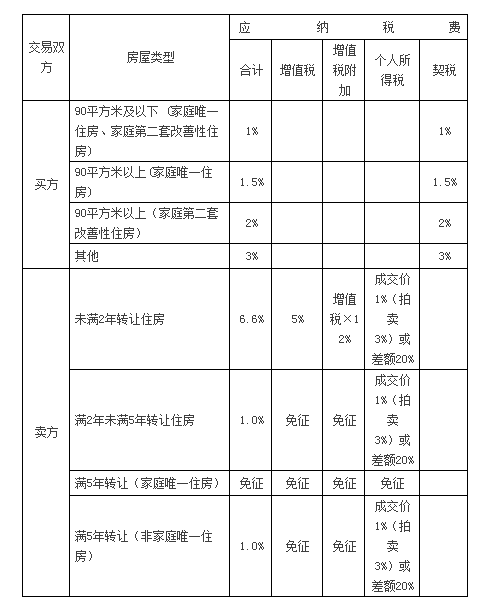

(一)房屋买卖(见下表)

(二)房屋继承

继承是指继承人依法接受被继承人生前遗留下来的个人合法财产的行为。法定继承人(包括配偶、子女、父母等)继承土地、房屋权属,不征契税及相关税费。非法定继承人根据遗嘱承受死者生前的土地、房屋权属,属于赠与行为;如果在被继承人还没有死亡的情况下,把土地、房屋权属变更为法定继承人的,属于赠与行为。应参照赠与缴纳契税及相关税费。

(三)房屋赠与

房屋赠与是指房屋所有人将其房屋(或持有份额)无偿转给受赠人的行为。

1、赠与方应纳的税费规定

赠与方,原则上根据买卖政策按市场价格缴纳增值税及增值税附加、印花税。但符合以下的三种情况之一的,可免征增值税及增值税附加,仅需按照“产权转移书据”计算缴纳0.05%印花税。(1)无偿赠与法定继承人;(2)无偿赠与对其承担直接抚养或者赡养义务的抚养人或者赡养人;(3)房屋产权所有人死亡,依法取得房屋产权的法定继承人、遗嘱继承人或者受遗赠人。

2、受赠方应纳的税费规定

受赠方,要缴纳个人所得税、契税、印花税。

个人所得税为房地产赠与合同房屋价格减除赠与过程中受赠人支付的相关税费后的余额×20%。如果赠与合同标明的房屋价格明显偏低,税务机关有权核定。以下三种情况可免征个人所得税:(1)无偿赠与法定继承人;(2)无偿赠与对其承担直接抚养或者赡养义务的抚养人或者赡养人;(3)房屋产权所有人死亡,依法取得房屋产权的法定继承人、遗嘱继承人或者受遗赠人。

契税为赠与合同房屋价格的3%。

印花税为赠与合同房屋价格的0.05%。

在办理免税手续时,应根据情况提交以下相关资料:

(一)《个人无偿赠与不动产登记表》;

(二)赠与双方当事人的有效身份证件;

(三)提交户口薄、出生证明、人民法院判决书、人民法院调解书或者其他部门(有资质的机构)出具的能证明双方亲属关系的证明材料原件及复印件;

(四)人民法院判决书、调解书或者乡镇政府或街道办事处出具的抚养(赡养)证明或者其他部门(有资质的机构)出具的能证明双方亲属关系的证明材料原件及复印件;

(四)分家析产

分家析产是指家庭成员通过协议的方式,根据共同议定的标准,将家庭共有财产予以分割,明确到各共有人各自所有的行为。在具有家庭共同共有关系人之间,对国有土地范围内的家庭共同共有房屋、土地进行分析而承受权属的,不征收契税及相关税费。上述分析必须符合下列条件之一:1、被分析的房屋、土地权属证书上明确记载的共同共有人;2、是以生效的法院调解、判决和仲裁等法律文书认定系家庭成员共同共有的房屋、土地权属。

(五)析产、继承、受赠房屋再转让

析产、继承的房屋再转让,按房屋买卖缴纳相关税费。

受赠的房屋、权属再次转让,按房屋买卖缴纳相关税费(除个人所得税外)。卖出方缴纳个人所得税以其转让受赠房屋的收入减除原捐赠人取得该房屋的实际购置成本以及赠与和转让过程中受赠人支付的相关税费后的余额×20%。受赠人转让受赠房屋价格明显偏低且无正当理由的,税务机关可以依据该房屋的市场评估价格或其他合理方式确定的价格核定其转让收入。

(六)婚姻关系房屋权属变更

婚姻关系存续期间,房屋、土地权属原归一方所有,变更为夫妻双方共有的,或变更为另一方所有,免征契税及相关税费。

夫妻离婚而将原共有房屋变更为另一方的,免征契税及相关税费。

(七)、房屋拆迁安置

经国务院批准,对城镇房屋拆迁中对拆迁居民因拆迁重新购置住房的,对购房成交价格中相当于拆迁补偿款的部分免征契税,成交价格超过拆迁补偿款的,对超过部分征收契税。

拆迁安置房转让:购买满2年的安置房转让,普通住宅免征增值税,非普通住宅应纳增值税=[成交总金额×(1-原拆迁面积/可销售面积)-该套拆迁安置房超面积部分购房款]×5.6%;购买未满2年的安置房转让,应纳增值税=[成交总金额×(1-原拆迁面积/可销售面积)]×5.6%。安置房的购入时间计算是以签订拆迁协议的日期为准。

注:上述指的收入为不含增值税收入。

2018年3月起成都二手商铺、买卖车...

西安新房、二手房交易政策有哪些?(附...

2017年南昌二手房交易税费是多少?...

2016惠州个人二手房交易税及相关费...

国税总局:将统筹研究房地产交易与保有...

2018年深圳二手房税费明细(附相关...

2017年二手房的土地出让金怎么算?...

二手插秧机价格贵吗(附相关转让报价)...

现在购买二手房可以申请公积金贷款吗?...

二手房交易最新流程怎么走?税费怎么计...

二手房交易流程及注意事项有哪些?(收...

二手房交易:二手房交易什么情况下可以...

二手房如何交易?过户费怎么算?

二手房交易税费什么时候交?购房时需要...

2019年二手房交易税费怎么算?40...

复制成功

微信号: bieshu888