来源:中国银行保险监督管理委员会2018-05-21 09:08:49

2018年5月18日,中国银行保险监督管理委员会发布了《个人税收递延型商业养老保险业务管理暂行办法》,明确险企经营税延型养老保险业务的准入门槛、经营要求等相应细则。那谁能买?怎么买?能省多少钱?什么情况下能退保?

先看看《管理办法》中的几个重点:

1、险企准入门槛:资本金和净资产均不低于15亿元;上一年度末和最近季度末的综合偿付能力充足率不低于150%且核心偿付能力充足率不低于100%等。

2、持续经营的要求:要求资本实力、偿付能力、精算能力、投资能力方面满足要求,不满足条件时,应停止开展税延养老保险新业务直至重新满足条件。

3、实行审批制:《管理办法》明确对税延养老保险产品采取审批制,获得批准的产品才能上市销售。

4、对收益浮动型C类产品的特殊要求:应建立投资经理管理制度,明确产品投资经理;不得向年龄大于55周岁的人销售;销售时不得进行利益演示。

5、税延养老保险资金投资管理:鼓励优先选择具有长久期负债资金管理经验,同时在固益、权益和另类投资经验丰富的投资管理人。

6、销售渠道:鼓励险企综合运用各种销售渠道,鼓励通过移动互联网等模式开展销售和服务。通过互联网购买税延型养老险可以期待。

险企准入门槛:12条要求

昨晚发布的《管理办法》中提到,险企参与税延型养老险业务需满足12项条件,尤其重要的是前三个条件。资本金和净资产均不低于15亿元;上一年度末和最近季度末的综合偿付能力充足率不低于150%且核心偿付能力充足率不低于100%,以及在管理经验上,需要险企在养老金业务上具有三年以上经验。

另外也对核心人员提出了要求,要求具有三年精算工作经验+取得精算师正会员证书≥5人,五年以上养老金资产管理经验≥5人。

税延型养老保险怎么买?

《产品开发指引》中明确,参保人需满足16周岁以上、未达到国家规定退休年龄的要求;交费方式为月交或年交;交费期间为保险合同生效后至参保人达到国家规定退休年龄前;产品可提供养老年金给付、全残保障和身故保障三项保险责任。

与《产品开发指引》的内容一致,《管理办法》中指出,税延型养老保险的保险期间为终身或长期,包括积累期和领取期两个阶段。

其中,积累期养老资金的收益类型将产品分为:

A类(收益确定型:确定收益率,年复利,每月结算一次收益)

B类(收益保底型:保底收益率+额外收益,年复利,B1类产品每月结算收益,B2类每季度结算)

C类(收益浮动型:按照实际投资情况进行结算,至少每周结算一次)。

《管理办法》中的一些细则也值得注意:

产品转换没有障碍:在开始领取养老年金前,可进行产品转换,同一保险公司或跨保险公司的转换均可实现。

领取方式灵活:个人退休后可选择终身领取、领取期限不少于15年的长期领取等领取方式,并提供相应的养老年金领取金额。

什么情况下能退保?

在开始领取养老年金前,因保险合同约定的责任免除事项导致全残或身故;患保险合同约定的重大疾病。

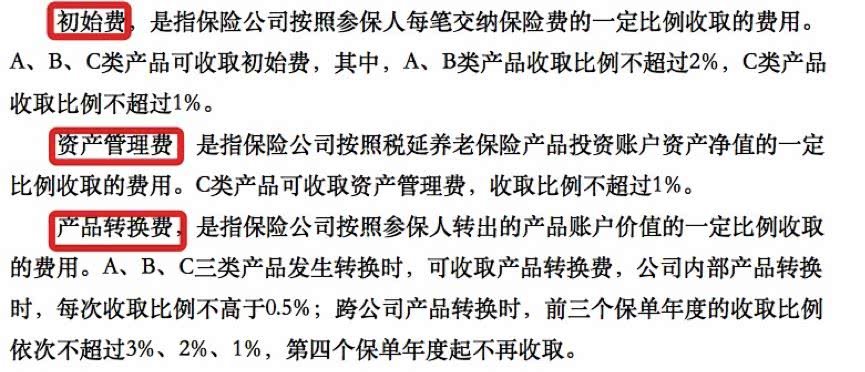

保险公司收取的费用:可向参保人收取的费用包括初始费、资产管理费和产品转换费。

附政策原文内容:

中国银行保险监督管理委员会发布

《个人税收递延型商业养老保险业务管理暂行办法》

为推动个人税收递延型商业养老保险(以下简称“税延养老保险”)试点政策顺利落地,规范保险公司税延养老保险业务经营行为,保护消费者合法权益,中国银行保险监督管理委员会制定发布了《个人税收递延型商业养老保险业务管理暂行办法》(银保监发〔2018〕23号,以下简称《管理办法》)。

《管理办法》包括12章58条以及1个附件,从经营要求、产品管理、销售管理、投资管理、财务管理、信息平台管理、服务管理、信息披露等方面对保险公司开展税延养老保险业务提出了具体要求,附件为税延养老保险产品的示范条款,旨在引导保险机构强化产品保障功能,提供便捷高效服务,加强资金运用管理,强化信息披露,确保安全稳健、公开透明。

《管理办法》明确了保险公司开展税延养老保险业务的经营要求,确保经营主体具备较强的专业能力和持续经营能力。其中,准入经营要求12项,对保险公司的资本实力、偿付能力、精算能力、投资能力、经营经验、治理结构、管理能力、信息系统、合规经营等方面提出了较高要求;持续经营要求4项,要求保险公司经营税延养老保险业务过程中需持续满足资本实力、偿付能力、精算能力、投资能力方面的要求,不满足持续经营条件时,应停止开展税延养老保险新业务直至重新满足条件。中国银行保险监督管理委员会将向社会公布并及时更新符合要求的保险公司总公司名单。

《管理办法》要求税延养老保险产品以“收益稳健、长期锁定、终身领取、精算平衡”为设计原则,帮助参保人有效抵御投资风险和长寿风险。为满足差异化需求,丰富客户选择,方便客户参保,产品管理采取“一个账户、多款产品、自主转换”的管理模式,鼓励良性竞争,体现让利原则,确保账户透明。《管理办法》明确对税延养老保险产品采取审批制,保险公司应依据《个人税收递延型商业养老保险产品开发指引》和示范条款开发产品并报监管部门审批,获得批准的产品才能上市销售。

《管理办法》对税延养老保险产品销售管理提出了较高要求,限定了收益保底型(B类)产品的演示利率上限,要求对购买收益浮动型(C类)产品的参保人进行风险承受能力评估,并对参保人购买C类产品做出年龄限制(不超过55岁)和资金投入比例限制(不超过50%)。《管理办法》鼓励保险公司综合运用各种销售渠道,特别是运用现代科技,通过移动互联网等模式开展销售和服务,简化业务流程,优化客户参保体验。要求保险公司遵循“便民、高效、快捷”的服务原则,通过移动终端、柜面、电话、网络等多种形式,向参保人提供全生命周期的终身服务,具备全国范围内养老金异地给付和产品转换等服务能力,特别是要向参保人提供通过移动终端的实时查询服务,积极响应客户的业务咨询、信息查询、投诉受理等多方面的服务需求。

《管理办法》要求保险公司对税延养老保险业务进行财务独立核算,据实列支和分摊经营管理费用,切实提高费用管理水平。同时,要求不同税延养老保险产品分别设立单独的投资账户,在资产隔离、资产配置、投资管理、估值核算等环节,独立于自有资金和其他保险产品,确保资金安全稳健运作。同时,要求税延养老保险资金运用遵循安全审慎、长期稳健原则,根据资金性质开展长期资产负债管理和全面风险管理,定期评估资产配置比例、投资策略和风险状况,确保资金安全性、收益性和流动性,追求长期保值增值。税延养老保险资金进行委托投资管理的,应当优先选择具备长久期负债资金管理经验,具有完善的资产配置体系,固定收益、权益投资和另类投资经验丰富,风险管控机制健全的投资管理人。

《管理办法》明确税延养老保险业务除接受中国银行保险监督管理委员会及其派出机构的监管外,还应接受地方相关政府部门和社会公众的外部监督,公开透明运行;要求中保信公司向社会公布开展税延养老保险业务的保险公司及产品名单、业务办理流程、咨询方式等信息;要求保险公司由总公司统一制作管理信息披露材料,并在其官方网站的显著位置,向社会公布税延养老保险产品和服务的相关信息。中国银行保险监督管理委员会指导中国保险信息技术管理有限责任公司开发建设了税延养老保险专用信息平台,与税务系统、保险公司、商业银行等实现对接,为税延养老保险的账户管理、信息查询、税务稽核、业务监管等提供基础性服务。信息平台将为参保人出具税延养老保险扣除凭证,参保人可通过信息平台自主查询个人账户内的产品信息、资金信息、税前扣除信息等信息。

此外,比照个人税收优惠型商业健康保险试点监管要求,税延养老保险同样制定了试点产品示范条款,作为《管理办法》附件一并发布,以统一产品条款格式和基本内容,为客户投保提供便利。示范条款形式为“1+4”,即1个基本条款加4个不同类型产品的子条款,基本条款为各款产品的统一基本要素,4个子条款主要规范各款产品的差异化要素,包括收费项目和收费上限、利率结算方式和结算频率、产品账户价值计算方式等。

下一步,中国银行保险监督管理委员会将进一步贯彻落实党的十九大精神,与有关部委和试点地区加强沟通协作,加强对市场经营主体的指导和监管,及时总结评估试点经验,有效维护参保人合法权益,促进税延养老保险业务健康发展。

养老目标基金是什么?怎么买?将来能享...

个人税延养老保险怎么买?哪些保险公司...

养老险新消息:什么是个人税延型养老保...

社保买满15年,退休后每个月能领多少...

在农村买挖机赚钱吗?一年能挣多少钱?...

村里的集体产权的房子能买吗?集体产权...

日本一颗草莓900是怎么回事?什么草...

私人自建房能买吗?房产证过户费是多少...

集体户口能买房吗?怎么买?能落户吗?...

小产权房有没有房产证?能买吗?没有房...

新个税法2018年10月1日起实施!...

土地也能抵押贷款了,一亩地能够抵押多...

税延养老险投资细则将出,市场迎来增量...

小产权房是什么意思?小产权房子能买吗...

毛竹种子种植方法!网上买的竹子种子能...

复制成功

微信号: bieshu888