来源:互联网2018-03-01 14:35:10

营改增后,关于不动产进项税抵扣规定的问题总是存在疑问,近期就又有企业问了关于进项税额抵扣的这么一个问题:

一家生产加工企业,营改增前就已投入施工的厂房在建工程,营改增前肯定是取得增值税专用发票也不能抵扣,但是营改增后,我们建造厂房购进的所需原材料、设备等能抵扣进项税吗?怎么抵扣呢?

首先,不动产进项税抵扣规定,营改增后购进建造厂房所需材料、设备等取得的增值税专用发票是可以抵扣的,理由如下:

(一)根据财税(2016)36号文件规定,原增值税一般纳税人购进服务、无形资产或者不动产,下列项目的进项税额不得从销项税额中抵扣:

(1)用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费。其中涉及的无形资产、不动产,仅指专用于上述项目的无形资产(不包括其他权益性无形资产)、不动产。

纳税人的交际应酬消费属于个人消费。

(2)非正常损失的购进货物,以及相关的加工修理修配劳务和交通运输服务。

(3)非正常损失的在产品、产成品所耗用的购进货物(不包括固定资产)、加工修理修配劳务和交通运输服务。

(4)非正常损失的不动产,以及该不动产所耗用的购进货物、设计服务和建筑服务。

(5)非正常损失的不动产在建工程所耗用的购进货物、设计服务和建筑服务。

纳税人新建、改建、扩建、修缮、装饰不动产,均属于不动产在建工程。

(6)购进的旅客运输服务、贷款服务、餐饮服务、居民日常服务和娱乐服务。

(7)财政部和国家税务总局规定的其他情形。

(二)企业建造的在建工程取得以下发票,不能抵扣进项税额:

一是“营改增”前签订的材料采购合同,已经履行合同,但建筑材料在”营改增”后才收到并用于”营改增”前未完工的项目,而且“营改增”后才付款给供应商而收到材料供应商开具的增值税专用发票。

二是“营改增”前采购的材料已经用于“营改增”前已经完工的工程建设项目,“营改增”后才支付采购款,而收到供应商开具的增值税专用发票。

三是“营改增”之前采购的设备、劳保用品、办公用品并支付款项,但“营改增”后收到供应商开具的增值税专用发票。

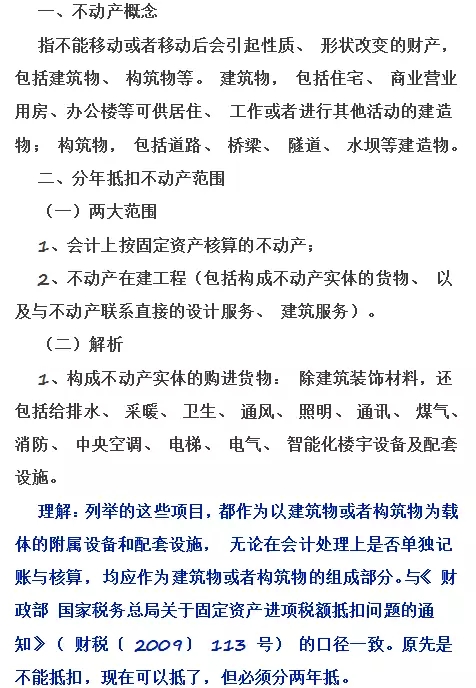

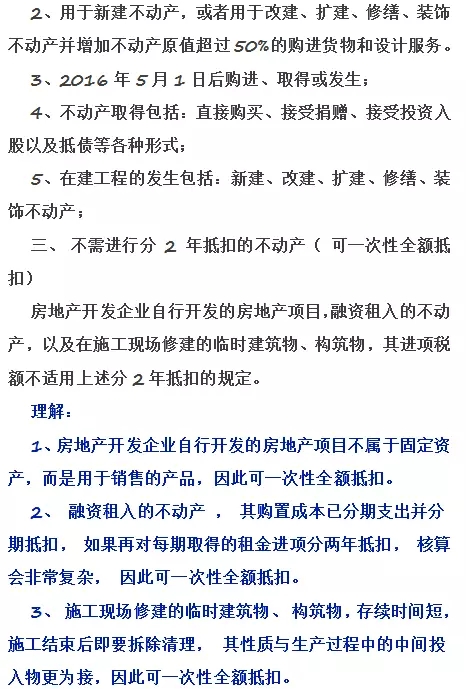

其次,取得在建工程增值税专用发票,不能一次性抵扣,应该分两年抵扣,原因如下:

根据财税(2016)36号文件规定,原增值税一般纳税人购进服务、无形资产或者不动产,取得的增值税专用发票上注明的增值税额为进项税额,准予从销项税额中抵扣。

2016年5月1日后取得并在会计制度上按固定资产核算的不动产或者2016年5月1日后取得的不动产在建工程,其进项税额应自取得之日起分2年从销项税额中抵扣,第一年抵扣比例为60%,第二年抵扣比例为40%。

综上所述,企业在分不清取得的进项税能否抵扣时,应研读增值税不得抵扣的几种情形,不属于不得抵扣的项目,即可抵扣进项税额!

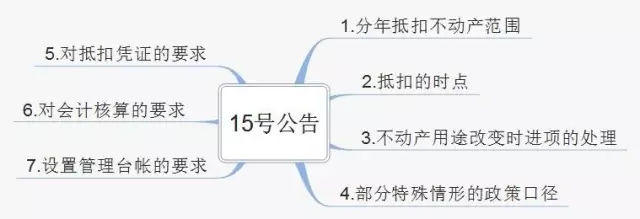

总结归纳:《不动产进项税额分期抵扣暂...

关于租入固定资产进项税额抵扣等增值税...

公租房的房租可以抵扣个税吗?能抵扣多...

个税抵扣房贷细则出台!来看看你能扣多...

宁波关于扩大农产品增值税进项税额核定...

浙江省《关于进一步扩大农产品增值税进...

2022年个人养老金抵扣个税新政解读...

2022个人养老金抵扣个税优惠最新消...

财政部关于增值税抵扣最新规定:具体包...

农业农村部关于实施绿色循环优质高效特...

广西:土地整治重大工程竞争立项首批有...

围垦滩涂土地使用税减免流程以及所需材...

租赁厂房需要注意事项有哪些?要交哪些...

租赁的厂房经营,房产税和土地使用税是...

2022个人养老金抵扣个税政策:个人...

复制成功

微信号: bieshu888